Atenção: Para ter uma visão geral e global sobre o valuation, acesse o guia completo…

O que é Valuation: guia simples para entender quanto vale uma empresa

Atenção: Se depois de ler este artigo ainda desejar retomar mais conceitos sobre valuation, acesse o guia completo de avaliação de empresas | valuation da D&R Negócios.

Se um sócio está chegando ou saindo da sua empresa, ele certamente vai querer saber o valor das cotas. Já, se você pretende vender seu negócio, o potencial comprador desejará conhecer o valor da negociação. Mas, mesmo que você não queira vender, e deseje apenas valorizar sua empresa no mercado, conhecer o valor atual do negócio também é um passo inicial importante. Saber quanto vale uma empresa no mercado é fundamental em situações estratégicas e, por isso, te convido a entender melhor o que é valuation ou avaliação de empresas, o processo adequado para calcular o valor de qualquer negócio ou ativo. Aqui vou te explicar exatamente como se realiza esse cálculo e tratar sobre a importância dessa valoração para potencializar os resultados da sua empresa.

Sumário

- O que é valuation (em palavras simples)

- Entenda a aplicação do valuation na prática

- Valuation e ativos intangíveis

- Como calcular o valuation (sem complicar)?

- Como o processo acontece (passo a passo simples)

- Cuidados e erros comuns na aplicação do Business Valuation

- Próximos passos na sua jornada

Este é o nosso guia principal sobre os conceitos de Valuation (Avaliação de Empresas) — aqui você compreenderá o que significa avaliar uma empresa, porque isso é importante e quais são as bases que sustentam essa análise. Se desejar aprofundar o conhecimento, explore também nossos conteúdos complementares sobre o que é valuation de uma empresa, dicionário de valuation, como avaliar empresas e valuation empresarial — todos interligados para formar uma visão completa sobre o tema. No final deste artigo, você encontrará os links para seguir essa trilha de aprendizado.

O que é valuation (em palavras simples)

O valuation é a avaliação econômico-financeira de um negócio para calcular quanto ele vale atualmente considerando indicadores internos e de mercado. O termo provém do inglês e também pode ser encontrado como business valuation ou, em português, como valoração de empresas ou arbitragem do valor econômico e financeiro do negócio.

Como vimos, o cálculo resulta no valor e não no preço porque o valuation representa aquilo que o negócio realmente entrega e pode gerar (seu valor) e não somente um número (preço) que pode variar por urgência, poder de barganha, momento do mercado. Em outras palavras, valor não é o mesmo que o preço de venda a porque o preço pode ser o resultado de uma negociação; o valor é uma estimativa técnica do quanto a empresa realmente vale, considerando desempenho atual, projeções futuras e riscos envolvidos.

A valoração do negócio por meio do fluxo de caixa, por exemplo, considera todo o potencial futuro de geração de renda pelo negócio e não somente o contexto atual. Desse modo, o valor é fruto da estimativa técnica e justificada do negócio com base em dados, projeções e riscos. Com o uso desse método, por exemplo, em essência, a avaliação busca responder a três perguntas:

- Quanto a empresa gera hoje?

- Quanto ela pode gerar no futuro?

- Quão incerto é esse futuro?

E, naturalmente, essas perguntas, quando respondidas com base em dados e raciocínio financeiro, formam a base de qualquer modelo de valuation

Entenda a aplicação do valuation na prática

Conhecer o valor de um negócio ajuda os empresários a balizarem muitas negociações. De forma geral, o objetivo de vender a empresa é o que mais motiva a realização do valuation. Nesses casos, saber o valor é essencial para a apresentação da empresa a um investidor ou mesmo para assegurar financeiramente a fusão ou aquisição. De acordo com o Dejair Baptista de Paula Junior, especialista em fusões e aquisições e valuation, uma das perguntas mais comuns em uma mesa de negociação de aquisição de empresas é algo como: “Com base em que você quer esse valor pela sua empresa?”. Nesse caso, só o valuation permite defender o montante que está sendo pedido.

Outro motivo bastante comum para a avaliação da empresa é a entrada ou a saída de um sócio. Nesse caso, conhecer o valor das cotas é muito importante para começar o relacionamento empresarial com equidade ou para evitar um processo de judicialização entre as partes, no caso da separação societária.

Mas, de acordo com Dejair Jr, os empresários recorrem ao valuation por outros motivos ligados à própria visão estratégica de negócio.

“O valuation pode ser usado para verificar o crescimento do valor da empresa dentro de períodos pré-determinados. Também já fizemos avaliação para um empresário analisar a viabilidade de um novo investimento dentro do negócio. E já tivemos clientes que usaram o laudo de avaliação para comprovar a liquidez da empresa e conseguir crédito bancário para uma nova operação. Então, a aplicação desse cálculo é muito ampla e variada, embora as fusões e aquisições ainda sejam os casos em que a demanda pelo valuation é mais clara.”

Valuation e ativos intangíveis

Outro ponto relevante é que grande parte do valor de um negócio pode estar em ativos que não aparecem explicitamente no balanço como marca e reputação; tecnologia e software; carteira e relacionamento com clientes; capital humano e processos. Eles devem ser identificados, qualificados e, quando possível, quantificados porque melhoram a narrativa e o valor.

E, de acordo com Dejair Jr., o valuation também é um instrumento para calcular o valor desses ativos empresariais separadamente. “Existem métodos de valuation para calcular o valor da marca, das patentes, da carteira de clientes, de um software, enfim dos ativos intangíveis que costumam concentrar a maior parte da riqueza de um negócio”, diz ele.

Em suma, são muitas as situações em que o cálculo do valor da empresa e de seus ativos te ajudam a tomar decisões mais estratégicas. Confira um resumo na sequência:

- Vender a empresa ou uma participação com argumentos sólidos.

- Atrair investidores apresentando o potencial de geração de caixa.

- Negociar crédito com bancos usando um laudo de valuation.

- Entrada/saída de sócios com equidade.

- Planejamento estratégico: medir, acompanhar e aumentar o valor ao longo do tempo.

- Preparar IPO (abertura de capital) ou fusões e aquisições.

Dica: Mesmo sem vender a empresa, fazer valuation periodicamente ajuda a enxergar drivers de valor (o que faz o negócio valer mais) e priorizar ações de crescimento.

Como calcular o valuation (sem complicar)?

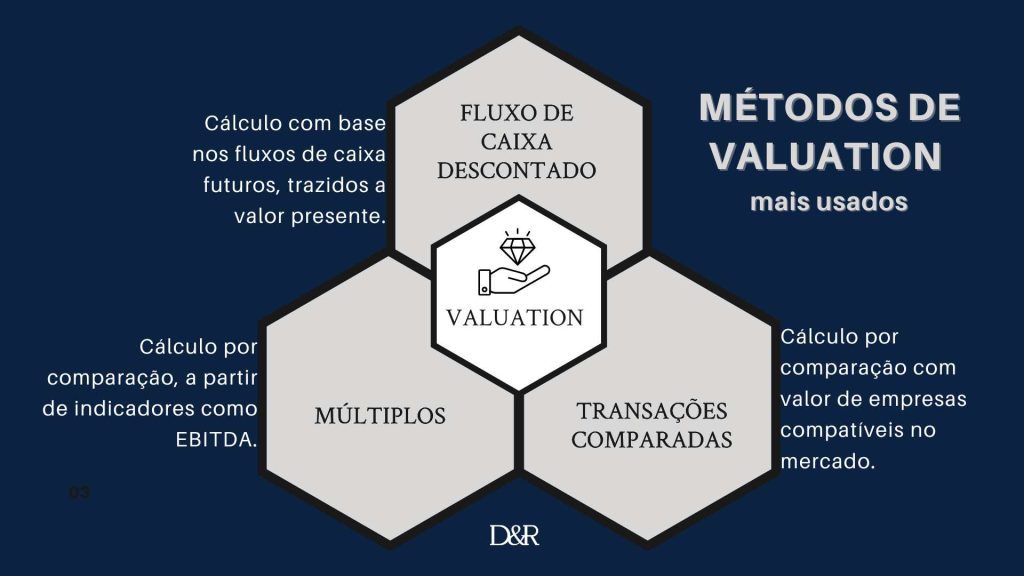

Calcula-se o valuation de uma empresa a partir de métodos próprios para isso. O tipo mais conhecido de valuation é realizado pelo Fluxo de Caixa Descontado (Discounted Cash Flow – DCF), cuja lógica é muito interessante. Ele atribui o valor pelo potencial da empresa em gerar riqueza no futuro, já com desconto do custo do capital. Esse cálculo considera a taxa de crescimento da empresa e a realidade do mercado com muito rigor. Outro destaque dele é a capacidade de gerar indicadores de valorização para a empresa. Assim, aplica-se o DCF a empresas saudáveis e lucrativas que dispõem de informações para oferecer ao avaliador.

Logo, o Fluxo de Caixa Descontado (FCD/DCF) estima os fluxos de caixa futuros da empresa e traz para valor presente, considerando:

- Projeções de receita, custos e investimentos;

- Risco do negócio e do mercado (refletido na taxa de desconto);

- Perpetuidade (uma estimativa do período além das projeções).

O principal motivo para usar esse tipo de valuation é por focar no potencial do negócio e ajudar a planejar melhorias. Contudo, mesmo ele pode ser enriquecido com o uso de outros métodos como o de Múltiplos e o de Transações comparadas.

Múltiplos

A metodologia Múltiplos de Mercado (Avaliação Relativa) compara a empresa com outras semelhantes usando indicadores como EV/EBITDA, Preço/Lucro, Receita etc.

Desse modo, o avaliador escolhe um indicador como múltiplo e um grupo de empresas compatíveis com o negócio em valoração. Então, divide o valor das empresas pelo indicador para encontrar o fator de multiplicação que deve servir de base para o valuation. Opera-se normalmente com o Ebitda (Lucro antes de juros, impostos, depreciação e amortização), por ser muito próprio para comparações. Nesse caso, se o grupo de empresas vale 8 vezes o seu Ebitda, por exemplo, a empresa valorada será avaliada em 8 vezes o seu próprio Ebitda.

Um exemplo: se empresas comparáveis valem 8x EBITDA, e sua empresa tem EBITDA de R$ 20 milhões, o valor estimado seria R$ 160 milhões (antes de ajustes).

O principal motivo que ela os avaliadores a usaram esse método é por ser rápido, refletir o humor do mercado, além de ser ótimo como sinal de referência (geralmente usado junto com o FCD).

Já o valuation por transações comparadas baseia-se no valor de venda de empresas compatíveis, normalmente, obtidos em bolsa de valores e no próprio know-how do avaliador. Esses métodos são usados separadamente ou associados para dar mais segurança ao valuation. Existem ainda outros caminhos muito específicos como valor patrimonial ajustado, liquidação, entre outros — aplicados caso a caso.

Como o processo acontece (passo a passo simples)

O avaliador segue um escopo de trabalho para o cálculo do valor da empresa que passa por etapas de diagnóstico para conhecer a realidade econômico-financeira do negócio, definição do melhor método de trabalhado e início dos cálculos. Normalmente a modelagem financeira e o cálculo congregam mais de um cenário de mercado como premissa para estabelecer um cenário de valor. Todo esse processo é registrado no laudo de avaliação da empresa, o documento de síntese do valuation.

Desse modo, o valuation não é um valuation não é “chute”, mas um processo que envolve técnica, dados e lógica, por isso, a experiência do avaliador nesse tipo de arbitragem qualifica o resultado. Confira um resumo dos principais passos do processo de valuation:

- Diagnóstico do negócio (histórico, setor, riscos, alavancas).

- Organização de dados (DRE, balanço, fluxo de caixa, KPIs).

- Escolha dos métodos (geralmente FCD + Múltiplos).

- Projeções e premissas (cenários: base, otimista e conservador).

- Cálculo e análise de sensibilidade (como o valor muda se as premissas mudam).

- Laudo e apresentação (valores, método, premissas, riscos e recomendações).

Cuidados e erros comuns na aplicação do Business Valuation

A aplicação do cálculo de avaliação da empresa requer bastante conhecimento de finanças e expertise. Assim, um bom diálogo com seu contador vai te ajudar, mas se ele não tiver conhecimentos técnicos de valuation não é indicado para fazer o cálculo. Afinal, um erro no valuation pode impactar o valor da sua empresa em milhares de reais.

Desse modo, o ideal é contar com um avaliador profissional, capaz de entender o melhor modelo para aplicar a sua empresa e que tenha capacidade de conduzir a análise com segurança.

O valuation aumenta a credibilidade do mercado em torno do valor da empresa desde que exista transparência e isenção no processo. Por isso, você pode entender o conceito e simular valores, mas para negociações reais o ideal é ter profissional especializado e um laudo bem documentado. A falta de profissionalismo leva a a alguns erros muito comuns que podem ser evitados com conhecimento de causa, como:

- Confundir faturamento com valor (preço ≠ valor);

- Usar lucro e faturamento como os indicadores do valuation;

- Usar comparáveis inadequadas (setor/porte diferentes) no valuation por múltiplos;

- Premissas otimistas demais sem justificar;

- Ignorar intangíveis (marca, software, carteira);

- Não fazer sensibilidade (o “e se…” das premissas);

- Deixar o valuation “velho” — sem atualização periódica.

Nesse sentido, tenha cuidado também com planilhas padronizadas ou modelos prontos de valuation que fazem a valoração a partir dos seus dados sem contar com uma revisão profissional.

Se deseja ter mais segurança, prefira consultorias ou avaliadores que façam atendimento personalizado. Em geral, você poderá dialogar com eles sobre o processo e, muitas vezes, poderá contar com uma apresentação final do seu laudo em reunião.

Próximos passos na sua jornada

Este artigo faz parte do pilar Conceitos Gerais de Valuation, criado para apresentar os fundamentos que sustentam a avaliação de empresas e o raciocínio econômico por trás da formação de valor. A seguir, você pode explorar os principais conteúdos relacionados a este tema:

- 1. O que é Valuation de uma Empresa — Entenda o que realmente significa avaliar uma empresa, quais fatores influenciam o valor de um negócio e como essa análise é aplicada em diferentes contextos corporativos.

- 2. Como Avaliar Empresas — Descubra as etapas, dados e critérios necessários para conduzir um processo de avaliação — do diagnóstico financeiro à análise de mercado.

- 3. Valuation Empresarial — Conheça as bases conceituais que diferenciam o valuation empresarial de outras formas de avaliação de ativos e veja como essa prática contribui para decisões estratégicas e de investimento.

- 4. Dicionário de Valuation — Consulte os termos-chave e conceitos mais importantes da avaliação de empresas para garantir que você domina o vocabulário técnico e comunica-se com precisão.

Dica: Leia primeiro este artigo sobre os conceitos gerais e depois avance para os métodos de avaliação, para construir uma visão sólida e progressiva sobre valuation.

Conclusão

Neste artigo vimos que Valuation é mais do que um número: é um processo estruturado que revela quanto vale sua empresa, justificando a valoração e ainda apontando como o negócio pode valer mais. Com o conceito claro, você estará preparado para escolher o melhor caminho para aplicar o valuation ao seu negócio, evitar armadilhas e negociar melhor. Afinal, o cálculo do valor econômico-financeiro da empresa possui muitas aplicações e todas elas estratégicas para o negócio; isso justifica bastante cuidado na escolha dos melhores parâmetros e caminhos para esse tipo de cálculo. Espero que você tenha aproveitado este material. Conte conosco para buscar mais informações e aprofundar esse tema tão relevante para você tomar decisões ainda mais estratégicas para a sua empresa!

Comments (0)