Atenção: Depois de ler esse artigo, você pode acessar o guia completo de avaliação de…

Teste de Impairment: solução para empresas saberem quanto realmente tem de ativos

Teste de impairment é o procedimento contábil que avalia se um ativo está registrado por valor superior ao seu valor recuperável, conforme o CPC 01 e a norma internacional IAS 36. Quando o valor contábil excede o valor recuperável, a empresa deve reconhecer uma perda por impairment, ajustando seus demonstrativos financeiros à realidade econômica.

Na prática, o teste de impairment garante que ativos não estejam superavaliados no balanço patrimonial, reduzindo riscos contábeis, fiscais e de questionamentos por auditorias. Neste artigo, você entenderá o que é o teste de impairment, quando ele é obrigatório, como é calculado e quais ativos estão sujeitos a esse procedimento.

Neste texto, você verá:

- Como a avaliação correta evita distorções contábeis e contingências fiscais.

- O que é impairment e como calcular o valor recuperável do ativo.

- Quais os métodos são usados no cálculo.

- Quais ativos exigem o teste e quais não exigem (curto vs. longo prazo).

- Quando o ativo mantém valor original e quando deve ser baixado.

Atenção: Este artigo está bastante associado a série sobre Valuation de Intangíveis, cujo post principal, que também pode contribuir com você, é Valuation de Intangíveis: Guia completo

O que é o Teste de Impairment e para que serve?

O teste de impairment, também conhecido como teste de recuperabilidade de ativos, tem como objetivo assegurar que nenhum ativo seja registrado por um valor superior àquele que pode ser recuperado por meio de seu uso ou de sua venda.

Desse modo, ele é fundamental para:

- Garantir a fidedignidade das demonstrações contábeis;

- Evitar superavaliação de ativos;

- Antecipar perdas econômicas;

- Reduzir riscos fiscais e contábeis.

💡Solicite seu Laudo de Impairment agora mesmo!

Como funciona o Teste de Impairment na prática (passo a passo)

O procedimento do teste de impairment segue, em linhas gerais, as seguintes etapas:

- Identificação de indícios de desvalorização do ativo;

- Determinação do valor contábil do ativo;

- Cálculo do valor recuperável;

- Comparação entre valor contábil e valor recuperável;

- Reconhecimento da perda por impairment, quando aplicável.

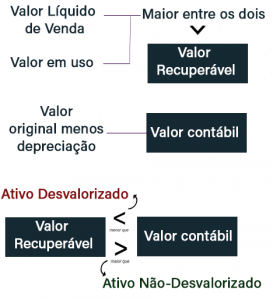

O ativo está desvalorizado quando seu valor recuperável for menor do que o valor contábil (custo de compra original menos a depreciação acumulada). Isso indica que o valor recuperável deve ser contabilizado no Balanço Patrimonial. O valor recuperável corresponde ao maior entre:

- Valor justo líquido de venda;

- Valor em uso.

Assim, esses são os indicadores usados no Teste de Impairment.

Só é preciso determinar o valor líquido de venda e o valor em uso de um ativo se qualquer um deles for menos do que o valor contábil porque, nesse caso, houve desvalorização e ela precisa ser calculada.

O que é valor em uso no teste de impairment?

O valor em uso representa o valor presente dos fluxos de caixa futuros que se espera obter com o uso contínuo do ativo. Esse cálculo segue a lógica do Fluxo de Caixa Descontado (FCD) e exige:

- Projeções econômico-financeiras consistentes;

- Definição e justificativa da taxa de desconto;

- Coerência com o cenário de mercado e com o plano de negócios da empresa.

Na prática, projetam-se os ganhos (fluxos de caixa) futuros da empresa com o ativo e depois aplica-se uma taxa de desconto para trazer essa rentabilidade futura projetada a valor presente. Para garantir confiabilidade, o avaliador precisa apresentar e justificar suas projeções e a escolha da taxa de desconto aplicada.

O que é valor justo líquido de venda?

O valor justo líquido de venda corresponde ao preço estimado de venda do ativo em uma transação não forçada, deduzidos os custos diretamente atribuíveis à venda, como comissões, taxas e despesas de transferência.

Esse método exige, em geral:

- Emissão de laudo técnico de avaliação.

- Vistoria técnica do ativo;

- Análise de vida útil, estado de conservação e valor residual;

O Laudo de avaliação registra as informações (vida útil do bem, seu estado e valor de descarte) verificados na vistoria técnica obrigatória.

Uma vez aferido o valor do ativo a partir dos caminhos ou métodos mencionados, o maior valor entre o de venda e o de uso equivale ao valor recuperável do ativo.

Exemplo prático de teste de impairment

Suponha que uma empresa possua uma máquina registrada contabilmente por R$ 1.000.000.

- Valor em uso estimado: R$ 820.000

- Valor justo líquido de venda: R$ 780.000

O valor recuperável será R$ 820.000 (o maior entre os dois). Nesse caso, a empresa deverá reconhecer uma perda por impairment de R$ 180.000, ajustando o valor do ativo no balanço patrimonial.

Quais ativos precisam passar pelo teste de Impairment?

O teste de impairment aplica-se, principalmente, a ativos de longo prazo, como:

- Ativo imobilizado;

- Ativos intangíveis;

- Investimentos societários;

- Goodwill.

Ativos de curto prazo, como estoques, não estão sujeitos ao teste de impairment.

Mas, é importante mencionar que nem sempre é possível mensurar o valor de venda ou em uso de alguns ativos de longo prazo, se considerados individualmente. Isso porque sua capacidade de gerar riqueza pode estar atrelada a outros ativos da empresa.

Nesse caso, considera-se não o ativo propriamente dito, mas a unidade geradora de caixa.

O que é unidade geradora de caixa (UGC)?

Quando não é possível estimar o valor recuperável de um ativo individualmente, o teste deve ser realizado com base na unidade geradora de caixa (UGC), que corresponde ao menor grupo de ativos capaz de gerar entradas de caixa independentes.

Por exemplo: uma entidade de mineração tem uma estrada de ferro particular que dá suporte a suas atividades. Ela não gera entradas e só pode ser vendida por seu valor de sucata (valor residual), então, só é possível estimar seu valor recuperável em relação à mina como um todo (unidade geradora de caixa a que pertence).(Fonte: Curso de Impairment, ministrado pela Premier Cursos).

Quando se aplica o Teste de Impairment?

No Brasil, o teste de impairment é obrigatório, no mínimo, uma vez ao ano para:

- Empresas de grande porte (Lei nº 11.638/07) – receita bruta anual superior a R$ 300 milhões ou ativo total acima de R$ 240 milhões;

- Goodwill;

- Ativos intangíveis com vida útil indefinida.

Além disso, o teste deve ser realizado sempre que houver indícios de desvalorização do ativo. E há muitos outros casos em que o teste beneficia a empresa, mesmo sem ser obrigatório, como, por exemplo:

- para verificar a obsolescência;

- para verificar baixa performance econômica e pensar em meios de reestruturação (criar mecanismos para voltar a produzir fluxo de caixa).

- pra verificar depreciação acelerada por uso em vários turnos.

- para vender parcialmente ativos com equidade;

- para liquidação da empresa.

Base legal e normas aplicáveis ao teste de impairment

O teste de impairment é regulamentado por:

- Normas da ABNT para laudos de avaliação.

- CPC 01 – Redução ao Valor Recuperável de Ativos;

- IAS 36 – Impairment of Assets;

- Lei nº 11.638/07;

O Teste de Impairment atende às Normas Contábeis Brasileiras e foi definido pelo pronunciamento técnico CPC 01, que trata sobre o registro contábil dos ativos de uma empresa, e está em correlação às Normas Internacionais de Contabilidade – IAS 36 (IASB). A edição de Lei nº 11.638/07 foi o primeiro passo para a convergência das normas brasileiras ao padrão adotado internacionalmente. Já os laudos de avaliação do teste estão normatizados pela Associação Brasileira de Normas Técnicas (ABNT).

Quem pode realizar o teste de impairment?

O teste de impairment deve ser realizado por profissionais com conhecimento técnico nas áreas contábil, financeira e de valuation, com domínio das normas CPC 01 e IAS 36, além de capacidade para elaboração de laudos técnicos e projeções econômico-financeiras. Importante considerar que existem cursos de Impairment para capacitação do profissional.

Perguntas frequentes sobre teste de impairment (FAQ SEO)

O teste de impairment é obrigatório todos os anos?

Não. Ele é obrigatório anualmente apenas para goodwill e ativos intangíveis com vida útil indefinida. Nos demais casos, depende da existência de indícios de desvalorização.

Impairment pode ser revertido?

Sim, exceto no caso de goodwill. A reversão é permitida quando há recuperação do valor econômico do ativo, respeitados os limites normativos.

Qual a diferença entre depreciação e impairment?

A depreciação é sistemática e prevista ao longo da vida útil do ativo. O impairment é um ajuste extraordinário decorrente de perda relevante de valor recuperável.

O teste de impairment tem impacto fiscal?

Sim. Um teste mal elaborado pode gerar contingências fiscais, glosas e questionamentos por auditorias e pelo Fisco.

📖Saiba mais ↠ O que é PPA (Purchase Price Allocation) e para que serve? – Processo que separa o preço pago em uma aquisição, identificando intangíveis standalone e o goodwill por eliminação, para dar credibilidade contábil e suporte fiscal/M&A.

Agora que você já conhece o teste de Impairment e entende as múltiplas aplicações que ele pode ter, fica mais fácil avaliar como pode ser útil para sua empresa. Então, que tal fazer um contato conosco e realizar um teste de Impairment ? Podemos te ajudar a entender melhor a realidade de seu negócio. Se preferir, pode nos contatar por Whatsapp

Comments (0)