Atenção: Depois de ler esse artigo, você pode acessar o guia completo de avaliação de…

Valuation de Intangíveis: métodos, exemplos e aplicações

Atenção: Caso deseje primeiro compreender melhor o processo de valuation de empresas, sugerimos a leitura do guia completo de avaliação de empresas | valuation da D&R Negócios.

Ativos intangíveis são os maiores geradores de valor de muitos negócios. Marcas fortes, tecnologias proprietárias, bases de clientes fiéis, softwares, dados e contratos exclusivos explicam a vantagem competitiva, o crescimento e a rentabilidade de várias empresas. Afinal, esses bens não-monetários são mais resilientes em tempos difíceis e imprimem alto valor agregado a produtos e serviços. Este artigo reúne conceitos, métodos e práticas para conduzir um valuation de intangíveis com rigor e clareza, seja para M&A, PPA, licenciamento, dissolução societária ou tomada de decisão estratégica. Confira!

Este é o nosso guia principal sobre Valuation de Intangíveis e seus métodos profissionais de avaliação. Ele é voltado para empresários, investidores e gestores que desejam dominar como se calcula o valor de ativos não físicos (marca, software, patentes, dados, carteira de clientes e tecnologias), e em quais cenários essa análise é estratégica (como operações de M&A, PPA, auditoria, captação ou decisões societárias e fiscais).

Se quiser se aprofundar, explore também nossos conteúdos complementares — todos interligados para oferecer uma visão prática e técnica sobre o tema. No final deste artigo, você encontrará os links para seguir essa trilha de aprendizado.

Aqui você vai entender:

- Como é estruturado um laudo técnico de valuation de intangíveis

- Quais são os principais métodos utilizados (Income, Market, Cost, Relief-from-Royalty, MEEM/MPEEM e fluxos incrementais)

- Em quais situações o valuation é aplicado

- Como especialistas em finanças podem evitar erros críticos (como WACC único para tudo, ausência de CAC ou premissas sem evidência)

- E como esse cálculo apoia decisões estratégicas de investimento, licenciamento, sucessão, saída/entrada de sócios ou fair pricing tributário.

O que são ativos intangíveis?

Os ativos intangíveis são recursos não físicos, identificáveis, controlados pela empresa e capazes de gerar benefícios econômicos futuros, como, por exemplo:

- Marcas e nomes comerciais

- Patentes, desenhos industriais e direitos autorais

- Tecnologia e know‑how (inclui software, algoritmos)

- Relações com clientes (customer relationships), contratos e carteiras

- Licenças, franquias e concessões

- Dados e bases cadastrais

- IPR&D (in‑process research and development), P&D em andamento

A assembled workforce (equipe montada) normalmente não é reconhecida como intangível separável, porém, seu impacto é capturado nos CAC (custo do capital e de ativos contributivos) e no goodwill, especialmente em PPA.

Por que valuation de intangíveis importa?

O cálculo do valor dos intangíveis é uma medida importante porque dá respaldo e segurança ao empresário em muitos tipos diferentes de transações empresariais.

Esse tipo de valuation é essencial, por exemplo, nas transações de fusões e aquisições (M&A) e na realização do PPA, que é a alocação do preço de compra (purchase price allocation) entre ativos e passivos adquiridos e goodwill.

Além disso, ele se aplica também à precificação de royalties e termos de uso de tecnologia/marca no caso de licenciamento do intangível ou estabelecimento de parcerias. A comprovação do valor de mercado do ativo também contribui para a captação de recursos e dá suporte a apresentação da empresa como oportunidade de investimento (equity story), ajuda a conseguir financiamentos específicos (venture debt), contribui em Joint Venture e em conversas com investidores.

O valuation de intangíveis aplica-se ainda na definição de estratégia e pricing, visto que o cálculo permite orientar investimento em marca, produto, canais e monetização de dados. A mensuração do valor justo desses bens também dá suporte a testes de impairment e aplicação de auditoria para contabilidade e compliance (CPC 04 (R1) / IAS 38 (Ativo Intangível); CPC 15 (R1) / IFRS 3 (Combinação de Negócios — PPA); CPC 01 (R1) / IAS 36 (Impairment);CPC 46 / IFRS 13 (Mensuração do Valor Justo)

Finalmente, esse tipo de valuation assegura a produção de bons laudos de suporte a litígios, dissoluções, indenizações e fairness opinions, e também no planejamento tributário das empresas.

Em suma, quando fazer valuation de intangíveis?

- Antes/durante M&A para pricing e PPA.

- Ao negociar licenças (marca, software, tecnologia).

- Em reestruturações societárias ou disputas.

- Em projetos de monetização de dados/tecnologia.

- Para suportar testes de recuperabilidade (impairment) de intangíveis com vida indefinida.

- No planejamento tributário das empresas para diminuir a carga tributária.

Conheça os principais métodos de valuation de intangíveis

Os métodos para o valuation de intangíveis guardam semelhanças com os utilizados na avaliação econômico-financeira da empresa quanto às premissas, mas são distintos daqueles na tecnicidade.

1) Abordagem de Renda (Income Approach)

A premissa dessa metodologia é que o ativo vale pelo benefício econômico futuro que gera, naturalmente, descontado ao presente. Existem algumas decisões críticas na abordagem de renda, por exemplo, quanto à:

- Base econômica: receita, margem bruta, margem operacional ou cash flows atribuíveis.

- Vida útil: finita (com decaimento/attrition) ou indefinida (marca corporativa perene) — justificativa é essencial.

- Taxa de desconto do ativo: geralmente acima ou abaixo do WACC (taxa de retorno média) conforme risco do ativo, mas sempre específica para cada um deles.

- CAC: remuneração por uso de ativos contributivos (CAPEX, capital de giro, outras tecnologias, marca guarda‑chuva, workforce).

- Impostos: considerar fluxo pós‑imposto (after‑tax), de acordo com a prática de valuation e premissas contábeis.

2) Abordagem de Mercado (Market Approach)

Já nesta abordagem, a ideia central é a de que o valor reflete preços observáveis em transações comparáveis, cujos dados são retirados de operações com intangíveis (quando disponíveis) ou de bancos de dados (Royalty rate benchmarks). A aplicação deste método requer cuidado quanto à comparabilidade real entre os intangíveis (setor, margem, geografia, risco, vida útil) e, algumas vezes, requer a aplicação de ajustes por diferenças contratuais (exclusividade, duração, escopo) que impactam cada realidade.

3) Abordagem de Custo (Cost Approach)

O cálculo por meio dessa abordagem está considerando quanto custaria recriar o ativo como é (custo de reprodução) ou criar alternativa com mesma utilidade (custo de reposição). Esse método tem ótima aplicação para intangíveis em estágio inicial sem histórico de monetização, ou quando não há dados confiáveis de mercado/renda. O desafio técnico para sua aplicação é a necessidade de ajustes por obsolescência funcional (design, desempenho), tecnológica (desatualização) ou econômica (demanda e retorno esperados).

4) Outros métodos muito usados:

A) O Relief‑from‑royalty (RFR)

Mede o valor de marca, tecnologia licenciável ou IP mensurável via taxa de royalty hipotética por meio da aplicação de uma taxa de royalty (benchmark de mercado) sobre a base econômica (geralmente receita associada ao ativo), com dedução de impostos. Além disso, considera-se CAC e desconta-se a valor presente.

Mini‑exemplo simplificado (Relief‑from‑royalty para marca)

- Receita atribuível ao uso da marca: R$ 100 milhões

- Taxa de royalty hipotética: 2,0% (benchmarks ajustados)

- Royalty bruto: R$ 2,0 milhões/ano

- Imposto efetivo: 34% → royalty after‑tax ≈ R$ 1,32 milhão/ano

- Vida útil: 10 anos (finita), com leve crescimento real de 2% a.a.

- Taxa de desconto do ativo: 13% a.a.

- Valor presente aproximado: somatório dos royalties after‑tax descontados (com crescimento) → algo em torno de R$ 9–11 milhões

Observações: este é apenas um exemplo ilustrativo e simplificado. Na prática, incluir CAC, volatilidade, eventuais cenários, e reconciliação com WARA.

B) Excesso de Lucros (MPEEM/MEEM)

Calcula o valor de um intangível “driver” (ex.: relações com clientes, plataforma tecnológica) via fluxo de caixa incremental que sobra após remunerar todos os ativos contributivos (tangíveis, NWC, outros intangíveis, workforce). Para isso, projeta-se o fluxo operacional do “unit of account”, subtraem-se CAC (remuneração normal dos outros ativos necessários) e desconta-se o excesso com taxa de desconto específica do ativo. É aplicável principalmente na relações com clientes, tecnologia core, plataformas de rede, ativos que geram fluxos integrados com outros.

C) Incremental cash flows específicos

Esse método calcula o valor incremental direto (ex.: um contrato com cláusulas de renovação, licenças regionais) por meio da comparação do cenário com e sem o intangível para isolar fluxos de caixa incrementais.

Erros comuns e como evitar

De acordo com Dejair Baptista de Paula Junior, sócio-diretor da D&R Negócios, todos os métodos de valuation de intangíveis apresentam benefícios, mas requerem criticidade nas escolhas de dados para sua condução. Além disso, a competência técnica do avaliador evita erros comuns como:

- Contagem Dupla com goodwill;

- Usar WACC único para tudo;

- Ignorar CAC: supervaloriza o intangível e “come” parte do goodwill;

- Vida útil sem evidência;

- Royalty genérico ou sem ajustes necessários;

- Tratar marca corporativa com marca de produto, quando elas possuem bases econômicas e taxas diferentes;

- Desconsiderar impostos, entre outros.

“Desde a escolha do melhor método para cada caso até os detalhes técnicos mais específicos, tudo isso é o que justifica a necessidade de um profissional técnico com experiência nesse tipo de avaliação”, completa.

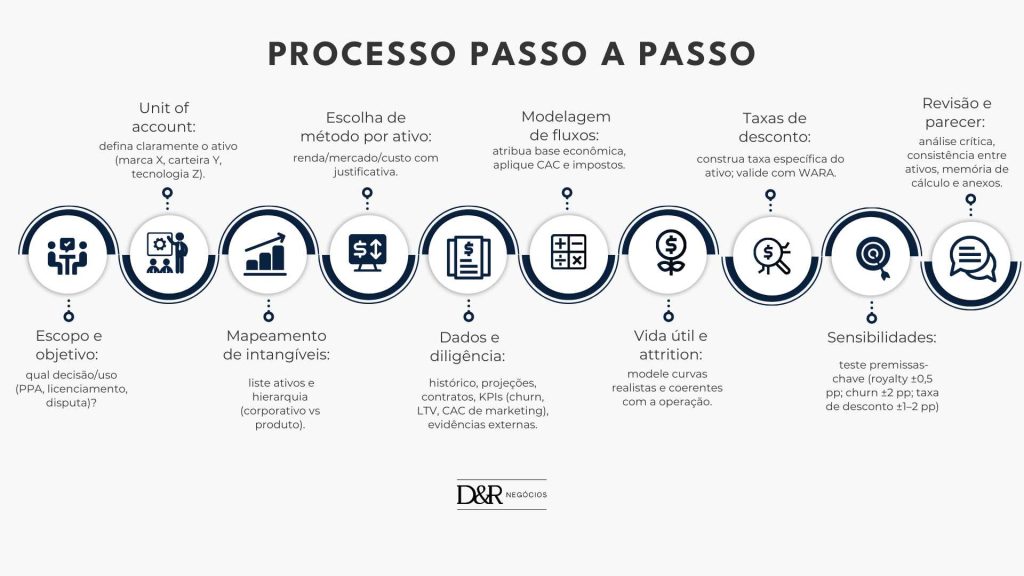

Processo passo a passo (modelo prático)

Perguntas frequentes (FAQ)

- Qual a diferença entre valuation da empresa e valuation de intangíveis?

- O primeiro tipo avalia o negócio como um todo. O segundo isola ativos específicos (marca, tecnologia, clientes, entre outros) e calcula o seu valor próprio.

- Em PPA, todo intangível vira ativo no balanço?

- Apenas os identificáveis e separáveis ou decorrentes de direitos contratuais/legais. Itens como assembled workforce não são reconhecidos como ativo separável.

- Vida útil indefinida significa “valor infinito”?

- Não. Significa que não há limite previsível de consumo de benefícios. O ativo é testado por impairment, não amortizado. O valor depende de fluxos e riscos.

- Posso usar sempre o royalty padrão do setor?

- Não. Pode ser necessário usar benchmarks como ponto de partida e ajustar por margem, exclusividade, geografia, força da marca e risco.

Próximos passos da sua jornada de conhecimento

↠ Este artigo faz parte do conjunto de conteúdos sobre Consultoria e Serviços de Valuation de Ativos Intangíveis, criado para apresentar como a atuação profissional especializada agrega rigor técnico, credibilidade e valor estratégico em decisões empresariais e transações. O propósito deste pilar é orientar você sobre métodos, exemplos, aplicações e gatilhos de decisão no universo dos intangíveis a fim de dar suporte a operações de M&A, PPA, auditorias contábeis e compliance fiscal. Para aprofundar sua visão prática e estratégica a respeito do assunto, explore os principais conteúdos interligados:

- Ativos no Brasil e no mundo: cenário comparado sobre intangíveis – Comparativo entre Brasil e mercados globais, mostrando o peso estratégico de softwares, dados e marcas na criação de valor corporativo.

- As 7 tendências do cenário de investimento em ativos intangíveis no Brasil – Panorama nacional recente com foco em crescimento, lacunas estatísticas e impacto de intangíveis no PIB e na FBCF.

- Crescimento dos Investimentos em Intangíveis: o motor de valor nas empresas – Tese global do avanço dos intangíveis e sua resiliência, explicando a mudança estrutural do capital nas empresas.

- Valor de marca: entenda a importância do valuation para o sucesso de uma empresa – Conexão entre brand equity e cálculo do valor financeiro da marca via métodos como Royalty Relief e KPIs de impacto.

- Valuation de Propriedade Intelectual — Software – Explica a proteção jurídica do software e sua mensuração de valor para licenciamento, decisão estratégica e operações societárias.

- Propriedade intelectual: descubra quanto valem suas patentes – Aborda patentes como drivers de valor, mensuráveis por royalties, com aplicações em M&A e garantias financeiras.

- Carteira de clientes: valorize esse ativo intangível estratégico – Valuation da carteira por fluxo de caixa, churn e custo de retenção, relevante para negociações e M&A.

- Transfer Pricing sob nova perspectiva: o papel dos intangíveis no fair pricing fiscal – Impacto da lei brasileira alinhada à OCDE na precificação de intangíveis e nos riscos de distorções fiscais.

- Valuation de ativos intangíveis: quando fazer e porque sua empresa precisa dessa análise -Mapeia momentos e gatilhos práticos que exigem valuation profissional, como pricing, PPA e licenciamento.

Veja também: ↠ Impairment Test: teste de recuperabilidade para ativos intangíveis e de longo prazo – Como calcular o valor recuperável do ativo e quando o teste é obrigatório, garantindo compliance contábil. ↠O que é PPA (Purchase Price Allocation) e para que serve? – Processo que separa o preço pago em uma aquisição, identificando intangíveis standalone e o goodwill por eliminação, para dar credibilidade contábil e suporte fiscal/M&A.

Conclusão

Em resumo, neste artigo, vimos que o valuation de intangíveis combina técnica, dados e senso crítico. Ao estruturar premissas, evidências e reconciliações, você cria avaliações defensáveis para M&A, licenciamento, dissolução e planejamento. Baixe o checklist para acelerar seu próximo projeto e, quando quiser dar o próximo passo, fale conosco!

Comments (0)