Atenção: Para ter uma visão geral e global sobre o valuation, acesse o guia completo…

Valuation: saiba tudo sobre métodos para calcular o valor da sua empresa, a importância da avaliação de empresas, exemplos, como fazer e até quanto custa esse serviço

Você sabe quanto vale sua empresa? Para responder a essa pergunta, muitos empresários logo pensam no faturamento ou no patrimônio físico do negócio. Contudo, o valor de uma empresa saudável vai muito além da receita, dos equipamentos ou imóveis. O valuation, que é o cálculo do valor da empresa, leva em conta geração de riqueza do negócio no futuro conforme o segmento e as perspectivas do mercado. Nesse percurso de avaliação da empresa consideram-se os ativos intangíveis, que chegam a representar até 90% do valor de uma empresa.

Sem conhecer o valuation da sua empresa ficará mais difícil agregar o valor do negócio ao seu produto ou serviço ou ser bem sucedido em um M&A, por exemplo. Mas para calcular o valuation da empresa você precisa de métodos especializados e bastante conhecimento de como operá-los. Só assim dá para garantir um cálculo justo, capaz de ser defendido no mercado, por ser fruto de uma análise demonstrada e não de estimativas vagas.

Se você deseja entender melhor esse universo do valuation, então, aproveite nosso artigo e descubra quanta riqueza deve haver dentro de sua empresa agora mesmo. Boa leitura!

📖 Este é o nosso guia principal sobre Valuation (Avaliação de Empresas) — aqui você entenderá como o valor de uma empresa é determinado, quais métodos são utilizados e porque essa análise é fundamental em decisões estratégicas, societárias e de investimento. Se desejar se aprofundar em temas específicos, explore também nossos conteúdos complementares sobre conceitos, métodos, aplicações e consultoria em valuation — todos interligados para formar uma visão completa e prática do assunto. ↠ No final deste artigo, você encontrará os links e explicações para seguir essa trilha de aprendizado.

Sumário

- O que é valuation e como calcular?

- Como calcular o valuation? Conheça os métodos ou tipos de avaliação de empresas

- Aplicações do valuation de empresas

- Quem pode fazer o valuation?

- Quanto custa fazer um valuation?

- Valuation de intangíveis

- Avaliação de empresas no Brasil

- Próximos passos na sua jornada de conhecimento

O que é valuation e como calcular?

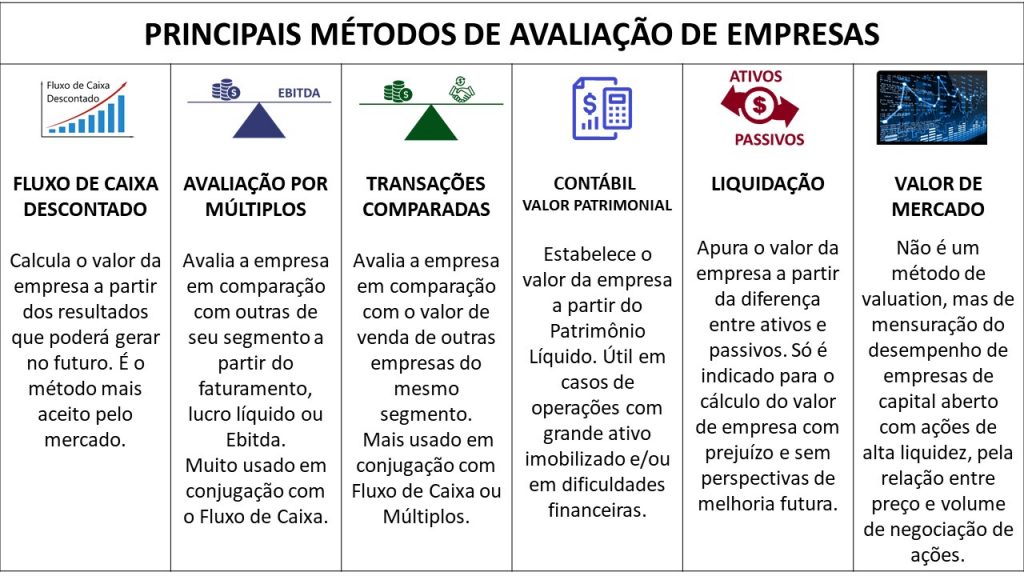

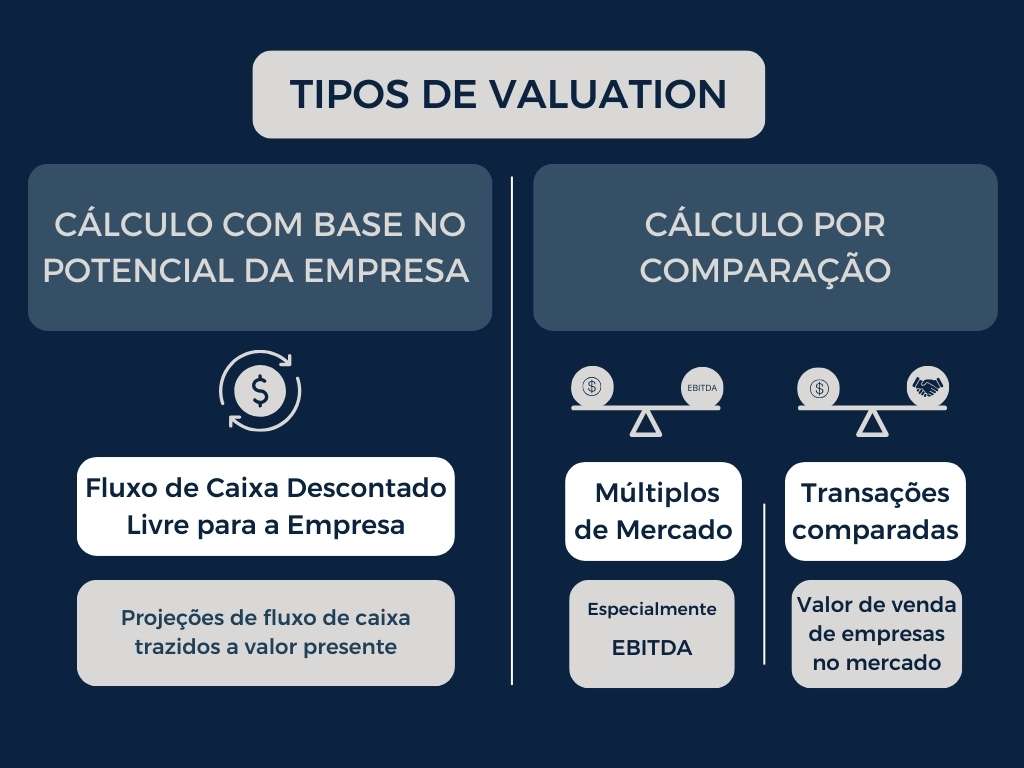

Valuation é um termo em inglês que significa avaliação de empresas. Trata-se do cálculo do valor econômico-financeiro da empresa por meio de métodos especializados, sendo que os principais deles são:

- Fluxo de Caixa Descontado;

- Múltiplos de mercado;

- Transações Comparadas

- Valor Contábil (Valor Patrimonial), Liquidação;

- Valor de Mercado.

O uso desses métodos de valuation conjugado à experiência do avaliador é fundamental para garantir confiabilidade aos resultados do valuation da empresa.

Como calcular o valuation? Conheça os métodos ou tipos de avaliação de empresas

- Fluxo de Caixa Descontado (DCF – Discounted Cash Flow)

- Avaliação relativa por múltiplos

- Transações comparadas

- Valor de mercado

- Valor Patrimonial ou Contábil

- Liquidação

Existem vários métodos para calcular o valor de uma empresa. Em resumo, não há um modelo único e padrão de cálculo que seja aceito para todos os casos. Portanto, a escolha do método a ser utilizado depende da situação específica de cada negócio. Entre os principais tipos de valuation ou métodos de avaliação de empresas estão, a saber:

Vale mencionar que alguns desses tipos de valuation são utilizados de forma conjugada, como é o caso do DCF e dos múltiplos, por exemplo. Veja na sequência como calcular o valor de uma empresa a partir de cada um desses métodos.

Fonte: D&R Negócios

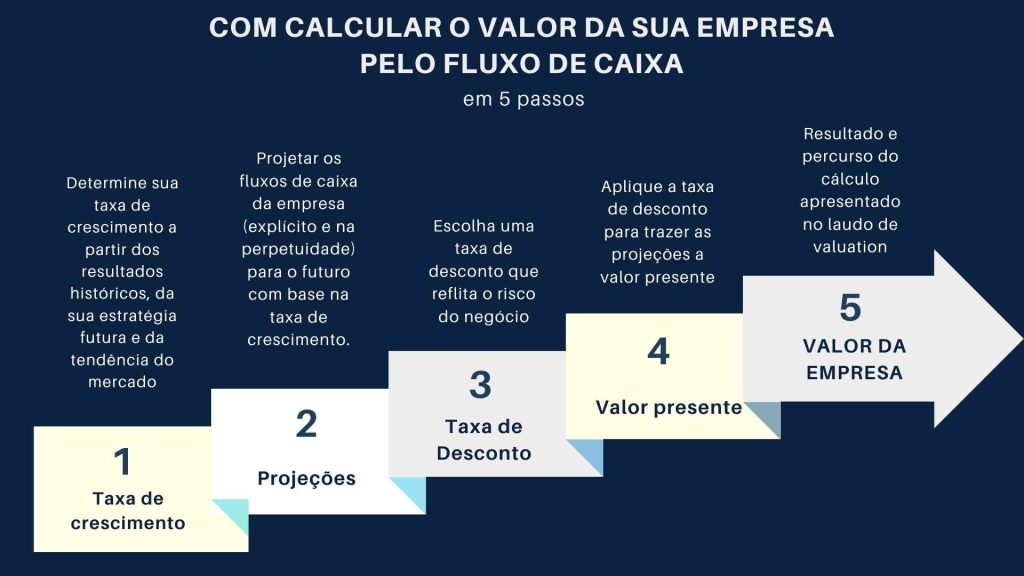

1) Como calcular o valuation pelo método FLUXO DE CAIXA DESCONTADO (FCD)

O método de valuation Fluxo de Caixa Descontado calcula o valor da empresa a partir do resultado que o negócio é capaz de gerar no futuro. Ele considera o potencial de geração de renda segundo as características operacionais próprias da empresa e, por isso, sua premissa é a do valor intrínseco da empresa.

Trata-se do método mais aceito pelo mercado atualmente para o valuation de empresas por ser o mais completo e com maior grau de confiabilidade.

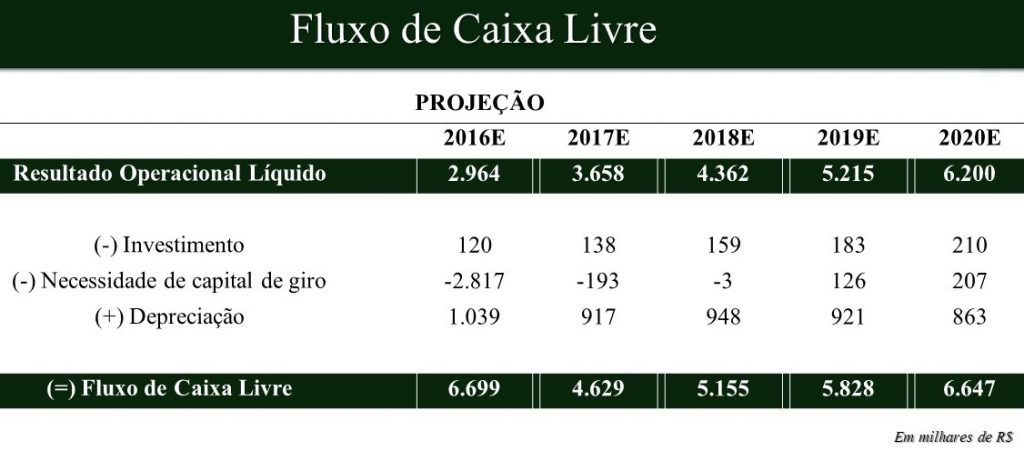

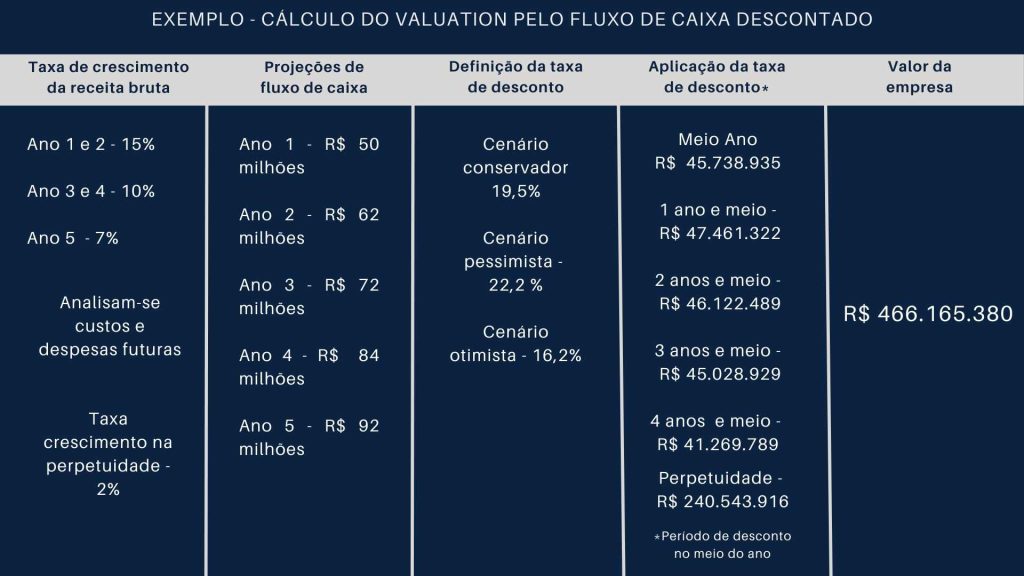

Para realizar o cálculo, em primeiro lugar, projetam-se os fluxos de caixa da empresa no futuro. Depois calcula-se o valor presente dessa riqueza por meio da aplicação de uma taxa de desconto, que reflete o custo do capital a ser investido no crescimento. Assim, o processo de avaliação das empresas por meio desse método segue algumas etapas básicas, como:

- A – Levantamento de informações e definição da taxa de crescimento;

- B – Projeções dos fluxos de caixa futuros (explícito e na perpetuidade);

- C – Determinação da taxa de desconto para trazer as projeções a valor presente;

- D – Estabelecimento do valor da empresa.

A. Levantamento de informações:

As informações necessários para projetar os fluxos de caixa futuro são relativas à própria empresa e ao mercado. Quanto aos dados internos são considerados, a saber:

- os econômico-financeiros (direcionadores de valor, o retorno do investimento, a diversificação de ativos e de risco, a relação entre giro e margem operacional, custo e estrutura de capital, etc.);

- os contábeis (DRE e Balanço Patrimonial);

- os comerciais (portfólio de produtos; margem dos produtos);

- os operacionais e de gestão do negócio (processos e análise dos departamentos);

- os ativos tangíveis e intangíveis.

Já em relação ao comportamento do mercado consideram-se premissas sócio-econômicas como, por exemplo o desempenho do negócio; expansão da demanda e da concorrência; as tendências de negócios e de novos produtos; a oferta de crédito; os preços de commodities; a taxa de juros; o crescimento do PIB; a inflação; e a taxa de câmbio.

B. Projeção dos fluxos de caixa futuros:

A partir dos resultados históricos da empresa e do contexto de mercado, o avaliador realiza as projeções de fluxo de caixa conforme a taxa de crescimento do negócio. Em geral, a projeção é feita para um período de 5 a 15 anos (fluxo de caixa explícito) e também para o valor residual ou de perpetuidade, que representa a receita ao longo do tempo, isto é, depois daquele período previsto.

C. Determinação da taxa de desconto:

Os fluxo de caixa projetados precisam, então, ser trazido a valor presente e, para isso, se aplica uma taxa de desconto aquele montante. Essa taxa representa o risco do negócio e o retorno mínimo que o mercado espera de empresas do mesmo segmento, por isso, também é chamada de Custo de Capital. Geralmente, é chega-se a ela por meio do Custo Médio Ponderado de Capital (WACC), a média ponderada entre o custo de capital próprio (acionistas) e o custo de capital de terceiros (financiamento, investimento), as duas fontes mais comuns de financiamento. O levantamento dos dados internos e de mercado é que ajuda na determinação da taxa de desconto.

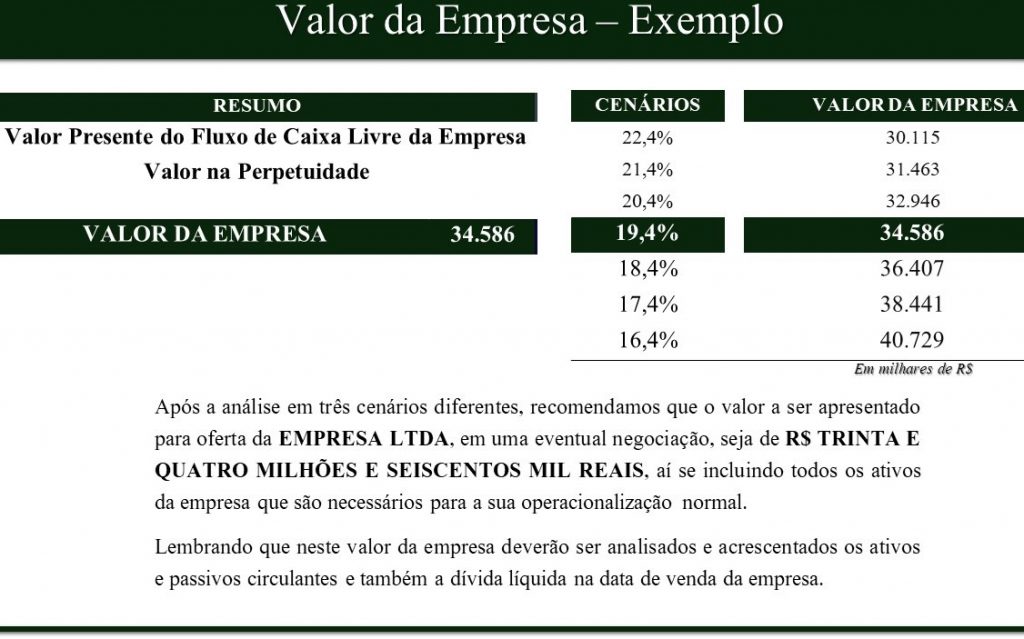

D. Estabelecimento do valor da empresa:

Depois da aplicação da taxa de desconto à projeção dos fluxos de caixa para se chegar ao valor presente da riqueza esperada, ainda é preciso contabilizar:

- os investimentos em ativos imobilizados (máquinas, equipamentos, veículos, etc) – o CAPEX – e no capital de giro operacional da empresa;

- e a depreciação, se a empresa avaliada estiver em regime tributário Lucro Real.

Depois dessas deduções, se determina o valor da empresa. Em muitas situações, o avaliador opta por apresentar uma faixa de valor a partir da aplicação de diferentes taxas de desconto, representativas de diferentes cenários, isto é, o otimista, conservador e o pessimista.

De acordo com Dejair Baptista de Paula Junior, sócio-diretor da D&R Negócios e especialista em valuation, essa estratégia atende a premissa básica da avaliação de empresas que é gerar um valor (ou uma faixa de valor) justo e que reflita o potencial da empresa, de forma confiável, razoável e defensável diante do mercado.

Mas ele destaca que o uso do valuation por DCF costuma ofertar mais do que o valor da empresa, que é sua principal informação.

O valuation por DCF analisa detalhadamente as áreas estratégicas de um negócio, identificando seus pontos fortes, fracos, riscos e oportunidades. Com base nessas informações e no conhecimento do avaliador, é possível desenvolver indicadores para aumentar o valor da empresa. No vídeo da sequência apresentamos um caso que exemplifica bem o uso do valuation para a valorização da empresa.

Na sequência, confira um exemplo de valuation pelo Fluxo de Caixa Descontado.

2) Como calcular valuation pelo método AVALIAÇÃO RELATIVA OU POR MÚLTIPLOS

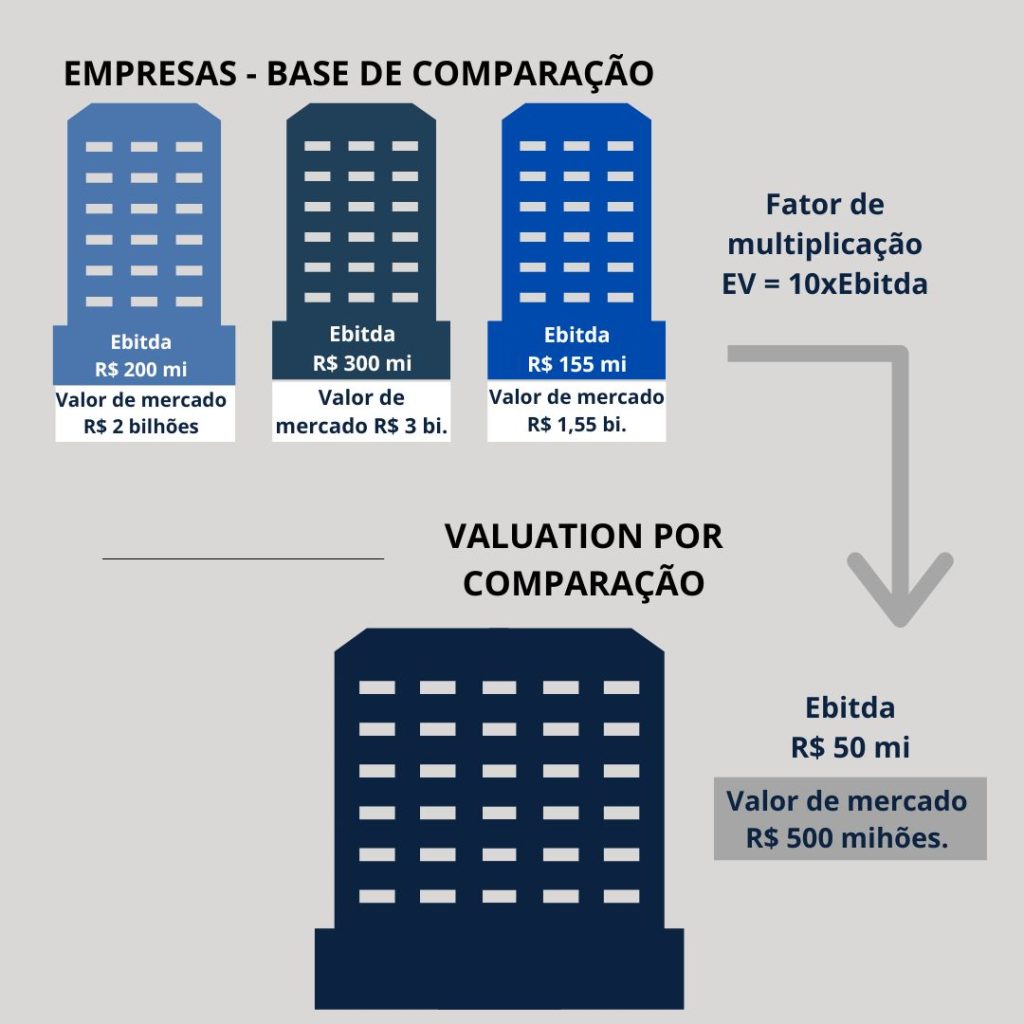

O valuation por múltiplos é feito por comparação com outras empresas do mercado e não a partir do potencial de renda ou valor intrínseco como no caso anteriormente explicado.

Desse modo, a avaliação relativa por múltiplos compara a empresa avaliada com outras do mesmo segmento a partir de variáveis que funcionam como múltiplos de mercado. A métrica mais utilizada pelo mercado é o Ebitda (Lucro antes de juros, impostos, depreciação e amortização), por ser um indicador operacional que considera somente fatores invariáveis de região para a região. Então, por exemplo, se as empresas-parâmetro possuem um valor em torno de 10 vezes o seu Ebitda, esse será o fator de multiplicação para a apresentação avaliada. Logo, o valor dela será exatamente o seu próprio Ebitda x 10.

Para esse tipo de cálculo, usam-se as informações de empresas de capital aberto em bolsa de valores no Brasil e em mercados emergentes, que divulgam suas informações. O desafio do especialista, nesse caso, é escolher adequadamente as empresas para servirem de base para a comparação.

O método de Múltiplos não é tão amplo quanto o FCD, mas tem a vantagem de refletir muito bem a realidade de mercado. Sendo assim, é comum utilizar-se essas duas formas de valuation conjugadas para dar ainda mais assertividade ao cálculo do valor da empresa.

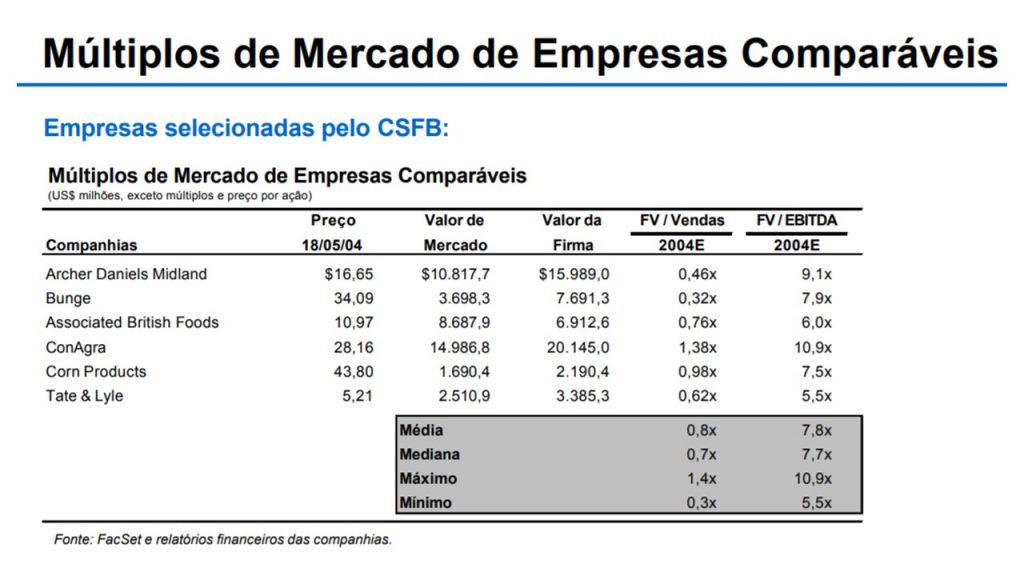

3) Como calcular valuation pelo método de TRANSAÇÕES COMPARADAS

Esse tipo de valuation mede o valor da empresa por comparação com o valor de venda de outros negócios no mesmo segmento de mercado. Os dados para o cálculo podem vir tanto das informações abertas em Bolsa de Valores, quando as empresas-base tem capital aberto, quanto de transações com empresas de capital fechado presentes no portfólio do avaliador de empresas. Em qualquer um dos dois casos, esse método de avaliação de empresas reflete o que acontece no mercado porque toma transações reais por comparação. Por isso, ele também pode ser utilizado em apoio ao FCD ou ao método de Múltiplos. Assim como em relação aos múltiplos, a importância da escolha das empresas mais adequadas merece destaque nesse caso também.

Na sequência está uma tabela para exemplificar o uso do método de Transações Comparadas.

Fonte: D&R Negócios

4) Método de avaliação de empresas por VALOR PATRIMONIAL OU CONTÁBIL

Esse método de valuation considera a contabilidade e o patrimônio líquido da empresa por meio dos números do seu balanço, isto é, o valor contábil dos ativos ou do Patrimônio Líquido da empresa, sem mensurar ativos intangíveis.

Em virtude de sua especificidade de apuração, nem sempre oferece um retrato fiel do negócio e, além disso, não reflete as perspectivas da empresa para o futuro. Por isso, é bom para casos mais específicos como a venda de empresas fora de operação e que tenham um ativo imobilizado significativo; e para as empresas em dificuldades financeiras, sem geração relevante de lucros e com urgência de venda.

5) Método de avaliação de empresas por LIQUIDAÇÃO

Esse método Liquidação chega ao valor da empresa a partir da diferença entre ativos e passivos do negócio. Sendo assim, calcula o preço de mercado dos ativos (bens e direitos) da empresa e depois deduz seus passivos (Deveres e Obrigações). Logo, trata-se de um método indicado para estimar o valor da empresa com prejuízo e sem perspectivas de melhoria futura.

6) Valor de mercado

O valor de mercado não é exatamente um método de valuation, mas um meio de medir o desempenho de empresas de capital aberto com ações de alta liquidez. É muito fácil de ser calculado porque faz a média ponderada do preço das ações de uma empresa de capital aberto pelo seu volume de negociação dentro de um período pré-determinado. Esse cálculo é chamado de VWAP (Volume-weighted average price) ou Preço médio ponderado por volume, em tradução livre para o português. Contudo não apresenta o rigor técnico de um autêntico método de valuation.

📊 Métodos em detalhes: Entenda passo a passo como aplicar FCD, Múltiplos, e outros métodos técnicos. 👉 [Ver Ebook completo de métodos de valuation]

Em suma, como calcular o valuation de uma empresa?

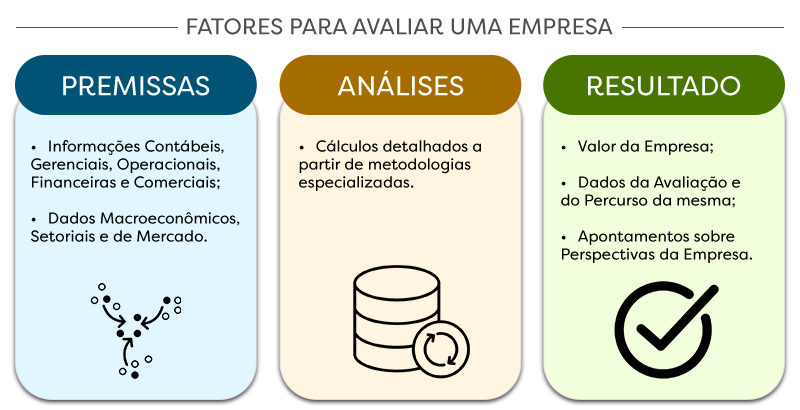

Basicamente, o cálculo do valuation de uma empresa segue o seguinte caminho, a saber:

- Levantamento de Premissas:

- Informações Contábeis, Gerenciais, Operacionais, Financeiras e Comerciais;

- Dados Macroeconômicos, Setoriais e de Mercado.

- Realização de Análises:

- Cálculos detalhados a partir de métodos de avaliação de empresas .

- Laudo de avaliação com apresentação do resultado da Avaliação de Empresa , contendo:

- Valor da Empresa;

- Dados da Avaliação e do Percurso da mesma;

- Apontamentos sobre Perspectivas da Empresa.

Assim, o Laudo de Avaliação é um documento detalhado sobre o valor da empresa, que registra os dados do percurso da avaliação, com descrição do(s) método(s) utilizado(s) e apontamento das perspectivas para o negócio, no caso do uso do Fluxo de Caixa Descontado.

Por isso, esse documento pode ser utilizado pela empresa avaliada em apresentações para clientes, investidores e instituições financeiras, com as quais se negocie crédito e benefícios bancários. Importante considerar que o valuation é aplicável a qualquer empresa, independentemente do segmento de mercado (serviços, indústria, etc).

Aplicações do valuation no mundo empresarial

O objetivo do valuation (avaliação de empresas ) é calcular o valor justo da empresa para ajudá-la a se sair melhor em operações estratégicas como, por exemplo:

- em aquisições, vendas, fusões e cisões;

- na constituição de uma sociedade empresarial

- na separação de sócios (inclusive por separação conjugal);

- na tomada de decisões financeiras (de investimentos, financiamentos e dividendos);

- na abertura de capital (IPO) e investimentos em ações;

- como ferramenta de gestão,

- para conseguir crédito bancário, etc.

📈Confira mais sobre todas as aplicações do valuation de empresas

Assim, a avaliação de empresas é útil em diversas situações e traz muitos benefícios. Por isso, na sequência deste artigo, explicamos os principais motivos pelos quais é importante realizar um valuation de empresa.

1) Valuation e M&A (Merger and Acquisition ou Fusões e Aquisições)

Quando o empresário está em uma negociação e pede um valor pela empresa dela, quase sempre, ouve a seguinte pergunta: “Com base em que você quer esse valor?” O valuation é a forma de responder a essa pergunta com objetividade. Por isso, ele é um pré-requisito para as operações de M&A, ou seja, fusões e aquisições ou compra e venda de empresas. Aliás, o valuation para venda é um dos motivos mais comuns que levam à avaliação das empresas. Seu objetivo é dar segurança ao comprador e ao vendedor a partir de um valor justo, defensável e compatível com a realidade do mercado. Essa certeza beneficia a negociação e, por consequência, aumenta as chances de êxito para o fechamento do negócio.

1.1 Buscar por um investidor

Da mesma forma, o laudo de avaliação, que apresenta o valor e a situação econômico-financeira de uma empresa, pode facilitar a busca por um investidor. Os investidores procuram oportunidades viáveis, seguras e de qualidade para investir seu dinheiro. Portanto, o valuation atua como uma bússola para o investidor, fornecendo informações para analisar a empresa.

1.2 Fusões

No caso da fusão de empresas, o valuation permite concretizar a operação de forma igualitária e proporcional. A fusão é a união de duas ou mais empresas diferentes com objetivos comuns como, por exemplo, para expansão, fortalecimento e/ou reposicionamento no mercado, e até como reação a momentos de crise econômico-financeira. Mas a união entre duas ou mais realidades diferentes não é fácil e, por isso, mais o processo for equitativo menos desafios se apresentam à operação.

2) Valuation para constituição societária ou dissolução

Quando um novo sócio entra em uma empresa já estabelecida, é importante que se conheça o valor negócio para calcular o preço das cotas. Com uma adesão justa deste o começo, as chances de êxito já aumentam. O cálculo do valor das cotas empresariais ajudam da mesma forma na dissolução societária. Assim, cada parte deve receba o que investiu de forma justa, considerando o potencial da empresa. Nesse caso, o valuation facilita a separação e minimiza os riscos para o negócio, se ele for permanecer ativo.

💡 Saiba mais: As implicações do valuation na entrada e saída de sócios

3) Valuation como Ferramenta de gestão

A partir da avaliação de empresas definem-se caminhos de crescimento. Assim, você pode ter acesso a parâmetros para aumentar o valor da empresa. Durante o cálculo do valuation, identificam-se melhorias para implementar o negócio e valorizá-lo no futuro. Depois do fomento das estratégias, costuma-se realizar um novo valuation para mensurar o crescimento do valor. E, não raro, após esse passo, repete-se a avaliação da empresa periodicamente a fim de apurar a maximização do valor.

O caso do empresário Douglas Scomparin exemplifica bem como o valuation pode ajudar o empresário a alavancar o negócio.

“O valuation mudou completamente a minha visão estratégica como proprietário, percebi que valia a pena investir no negócio. Me abriu horizontes sobre pontos a serem melhorados em quase todas as áreas da minha empresa. Fiz as mudanças e crescemos 30% já no ano em que fizemos a avaliação”, diz ele.

4) Negociação de benefícios a partir do valuation de empresas

Você já pensou em reduzir a taxa de juros de um financiamento bancário em 10%? Isso é possível com um laudo de valuation. Um empresário do setor industrial conseguiu essa redução ao apresentar um laudo de avaliação que demonstrou a solidez de sua empresa. Com base nesses dados, a instituição bancária concedeu acesso ao crédito e reduziu a taxa de juros do empréstimo de 1,8% para 1,62%. Isso permitiu que o empresário realizasse os investimentos necessários para expandir seus negócios.

5) Valuation para abertura de capital e investimentos em ações (IPO)

O valuation é uma estratégia para determinar o valor inicial das ações de uma empresa que ingresse em bolsa de valores. O valor total da empresa é dividido pelo número de ações que serão colocadas à venda. Assim, determina-se o valor de cada ação. Naturalmente, depois do IPO, o próprio movimento do mercado estabelecerá as alterações nesse valor para mais ou para menos.

6) Valuation para divisão de bens, de herança, cisão ou separação de sócios

Nesses casos, normalmente desconfortáveis, saber o valor dá mais equidade à divisão. Desse modo, a oferta de dados precisos é útil para minimizar as divergências de opinião e os conflitos. Assim, aplica-se a mesma lógica em outras situações como a de cisão de empresas, a de separação conjugal ou de divisão de herança. Saiba mais sobre valuation em caso de separação conjugal.

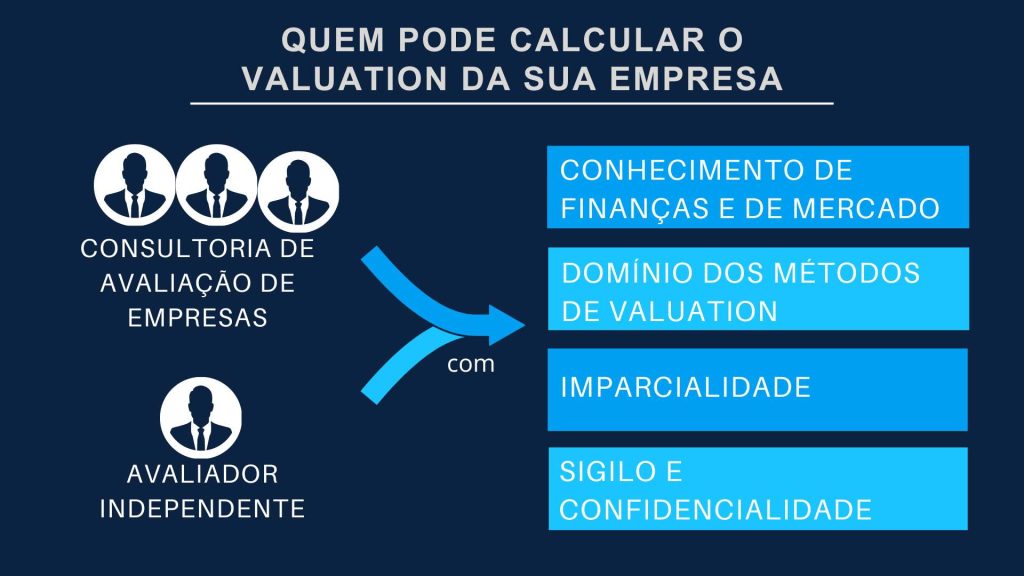

Quem pode fazer o valuation?

É comum as pessoas se perguntarem sobre quem faz o valuation. Ele deve ser realizado por um profissional especializado com bom conhecimento de finanças e de mercado. Afinal, um pequeno erro de cálculo pode afetar o valor da empresa em milhares (ou até milhões) de reais. Então, já pensou descobrir que a sua empresa vale mais do que lhe disseram? Infelizmente, isso pode acontecer se a avaliação não for bem feita. Mas quando a empresa é supervalorizada, isso também a atrapalha porque afasta os investidores.

Além da qualidade técnica, quem avalia uma empresa precisa oferecer sigilo, confidencialidade e imparcialidade porque tomará conhecimento de informações estratégicas do negócio. E isso não é tudo. O bom avaliador jamais produzirá um laudo apenas para justificar um valor para a empresa. Até porque o que importa num valuation feito por um profissional independente é justamente sua imparcialidade. Assim, nenhum profissional sério colocará sua credibilidade em risco. Por isso, antes de contratar o serviço, busque indicações confiáveis, conheça o histórico e as qualificações do profissional ou da consultoria de valuation.

Consultoria de valuation de empresas

As avaliações mais completas e confiáveis são feitas por consultorias de valuation, que podem ser empresas especializadas, ou então por um avaliador independente. Normalmente, eles oferecem diferenciais, como:

- a possibilidade de conversar particularmente com o avaliador durante o processo de valuation;

- o relatório de valuation detalhado e com indicação de caminhos para valorizar a empresa;

- e até mesmo apresentação presencial do Laudo de Valuation ou por videoconferência.

Nesse sentido, essa modalidade de avaliação oferece mais precisão e desfruta de muito mais credibilidade no mercado do que uma avaliação on-line, por exemplo. Essa última é mais barata, quando comparadas ao serviço de uma consultoria avaliação de empresas, mas oferece resultados mais simples e menos eficientes.

Quanto custa fazer um valuation de uma empresa?

O investimento no serviço de valuation realizado por consultorias ou profissionais independentes não possui um valor fixo, pois varia de acordo com a complexidade da empresa. Diversos fatores influenciam no custo, como o regime tributário, o número de colaboradores, o faturamento anual, a lucratividade média e a existência de controles gerenciais bem definidos. No entanto, o conhecimento do real valor da empresa e as possíveis estratégias para aumentar esse valor geralmente compensam e superam o investimento inicial.

Saiba mais: Entenda como funciona uma consultoria de valuation

Valuation ativos intangíveis

Os ativos de uma empresa incluem tanto os bens tangíveis quanto os intangíveis. O valuation determina o valor do negócio considerando todos esses ativos, mas eles também podem ser avaliados separadamente. Isso é especialmente importante no caso dos bens intangíveis que possuem grande valor econômico e são um verdadeiro tesouro oculto na empresa. O valuation das maiores empresas do mundo corresponde a 80% de ativos intangíveis e só 20% de tangíveis.

A maioria dos balanços patrimoniais não reflete esse valor não-monetário, mas o valuation permite valorá-los, inclusive, individualmente. Assim, você pode conhecer o valor da sua marca, de patentes, da carteira de clientes, de um software, de catálogo musical , de naming rights, ou de qualquer outra propriedade intelectual.

A avaliação desses bens é feita por meio de métodos próprios, baseados em uma dessas abordagens: Cost Approach, Market Approach e Income Approach. Clique aqui e saiba mais sobre valuation de ativos intangíveis.

Avaliação de empresas no Brasil

O valuation tem sido cada vez mais valorizado no Brasil. O tema passou a ganhar maior importância no país depois dos anos de 1980 devido às privatizações à abertura econômica no país. Mas, cada vez mais, o mercado brasileiro se familiariza com a importância de estratégias próprias para conhecer o valor de um negócio. Além disso, reconhece o papel do laudo de avaliação econômica de uma empresa para tomada de decisões de gestão e de estratégia financeira.

Inteligência Artificial (IA) aplicada ao Valuation

O uso de recursos de IA generativa, como Copilot, Gemini e Chat GPT, já faz parte da rotina das empresas. Aliás, mais do que isso, tem sido considerado um diferencial competitivo por aumentar exponencialmente a capacidade de processamento, triagem, comparação e organização de informações.

Com essa mesma finalidade, esse tipo de tecnologia pode ser usada nos processos de Valuation. Contudo, é preciso adotá-la sob a supervisão de um profissional experiente, capaz de detectar erros e avaliar melhor o contexto dos dados.

Como a IA pode ajudar no valuation, principalmente na parte de múltiplos:

- varrer bases de dados para capturar informações, como o valor de venda e o EBITDA reportados, calculando o múltiplo bruto instantaneamente

Como ela pode falhar:

- incapacidade de ponderar as nuances do perfil do negócio e do perfil financeiro, pela falta de contexto e feeling.

- ao agrupar empresas pelo setor macro, ignorando se a estrutura de mercado é B2B ou B2C, e desconsiderando as diferenças de maturidade entre os negócios.

- dificuldade em avaliar sinergias ocultas, como o potencial de cross-selling no mix de produtos e serviços.

- gerar múltiplos não ajustados para o tamanho (valor de mercado), impacto na liquidez e estrutura de capital (endividamento) da empresa, o que faz o risco variar;

- pouca eficiência para considerar fatores mais qualitativos, como a governança corporativa e a estrutura de propriedade da empresa, que afetam diretamente a rentabilidade da empresa e sua capacidade de gerar valor em longo prazo.

Assim, a falta de revisão humana no caso do valuation e também em outras aplicações empresariais tem sido responsável por prejuízos financeiros.

Em artigo recente, a Starse mostra como a “IA sem filtro humano é um risco” ao contar que uma das maiores consultorias globais de tecnologia precisou devolver US$ 440 mil ao governo da Austrália por entregar um relatório oficial feito com ajuda da IA que continha erros graves e informações inventadas. Esse tipo de problema ocorre quando a tecnologia usa dados de fontes equivocadas ou cria informações para preencher lacunas.

O MIT Sloan Management Review também chama atenção para o assunto ao mostrar que as IAs generativas otimizam a produtividade na área de programação de softwares e sistemas. Mas, quando implementadas sem o devido cuidado, geram erros capazes de desestabilizar essas ferramentas e prejudicar o andamento das empresas.

Todos esses casos apontam para a necessidade da supervisão humana em todos os casos onde há utilização de suportes tecnológicos, inclusive no valuation, quando for o caso.

Próximos passos na sua jornada de conhecimento

📖 Este é o nosso principal artigo sobre o tema Valuation (Avaliação de Empresas) — um ponto de partida para compreender os fundamentos, metodologias e aplicações práticas dessa disciplina essencial para quem busca entender ou aumentar o valor do seu negócio. A partir daqui, você pode seguir para os nossos pilares temáticos e aprofundar-se em cada dimensão do valuation:

- Conceitos Gerais – O que é Valuation

Entenda o conceito de valuation, sua importância e como ele se relaciona com o valor de mercado e a gestão estratégica. - Métodos e Cálculo – Métodos de Avaliação de Empresas

Conheça as principais metodologias, como Fluxo de Caixa Descontado (DCF), Múltiplos de Mercado e Transações Comparáveis. - Aplicações e Estratégia – Para que serve o Valuation de Empresas

Descubra como o valuation é aplicado em processos de fusões, aquisições, captações de investimento e planejamento estratégico. - Aspectos Societários – Entrada e Saída de Sócios e Implicações no Valuation

Entenda como o valor da empresa influencia negociações societárias e participações de sócios. - O que é Valuation de Ativos Intangíveis (Guia Completo) Explore como mensurar e valorizar ativos intangíveis — como marcas, softwares, patentes, capital intelectual e relacionamento com clientes — e entenda por que esses elementos são cada vez mais determinantes no valor real de uma empresa.

- Consultoria e Serviços de Valuation

Saiba como a consultoria especializada pode apoiar empresas na elaboração de laudos técnicos e decisões estratégicas baseadas em valor. - As estratégias por trás da arte da negociação: tipos de poder e cuidados que fazem a diferença

💡 Dica: Para complementar sua leitura, explore também o nosso conteúdo sobre Fusões e Aquisições — um dos principais motivos para o cálculo do valor da empresa.

Conclusão

Neste artigo, mostramos o que valuation ou cálculo do valor da empresa é essencial para a empresa tomar decisões estratégicas embasadas em dados concretos. A avaliação da empresa contribui em diversas situações, como compra e venda de empresas, investimentos, fusões, abertura de capital e até melhoria da gestão e valorização do negócio. Por meio de métodos especializados e conhecimento técnico, é possível calcular de forma precisa o valor de uma empresa, levando em consideração os ativos intangíveis e as perspectivas de geração de riqueza futura. Mas, para ser bem sucedido, você deve contar com um profissional especializado ou uma consultoria de valuation. Esse profissionalismo é essencial para garantir um cálculo justo e confiável, capaz de agregar valor ao seu negócio. Conheça o valor de seu negócio e descubra quanta riqueza há dentro da sua empresa!

Comments (0)